Introduzione

- Hai ricevuto la “busta arancione” dell’INPS nella cassetta delle lettere? O semplicemente sei curioso di capire di più sulla tua pensione? PosteVita è a tua disposizione per offrirti spiegazioni e spunti di ragionamento sul tema delle pensioni!

- La busta arancione dell’INPS, chiamata “La Mia Pensione” è una comunicazione messa a punto per consentire ai lavoratori di avere una stima su due dati fondamentali: l’anno in cui andrai in pensione ed il valore dell’assegno pensionistico. Già dal 2015 esiste “La Mia Pensione” in versione web, accessibile tramite apposite credenziali (PIN o Spid); dal 2016 è poi stata affiancata da una edizione cartacea per coloro che non hanno le credenziali di accesso web.

- I numeri raccontano l’importanza dell’iniziativa: quasi 17,5 milioni di lavoratori Inps ed ex Inpdap hanno già ricevuto o riceveranno presto una stima sulla propria posizione previdenziale. Attenzione, si evidenzia che la versione cartacea sarà inviata solamente a coloro che non hanno PIN o Spid. La diffusione sarà dunque capillare.

- Questo è il motivo per cui abbiamo deciso di preparare alcune schede di approfondimento qui di seguito.

- Non hai il PIN o lo SPID? Vai al seguente link per scoprire come è possibile ottenere lo SPID (Sistema Pubblico di Identità Digitale), utile per accedere ai più diversi servizi della Pubblica Amministrazione, che vanno dalla sanità ai servizi scolastici, dalla previdenza alla posizione fiscale scopri di più su poste.it

Scopri di più

| Anno | Speranza di vita uomini a 65 anni (vita media) | Speranza di vita donne a 65 anni (vita media) |

|---|---|---|

| 1900 | 75.3 anni | 75.2 anni |

| 1950 | 78.3 anni | 79.3 anni |

| 2000 | 81.5 anni | 85.4 anni |

| 2050 | 87.5 anni | 91.5 anni |

1dati ISTAT e Human Mortality Database, Max Planck Institute.

Secondo ISTAT il periodo in cui viene erogata la pensione potrà durare anche più di 20 anni! In 20 anni il tuo stile di vita può cambiare molto: ti ricordi come eri venti anni fa? E quante cose hai fatto nel frattempo? Pensare alla pensione significa quindi in primo luogo occuparsi di un lungo periodo della propria vita. Venti anni (e più) meritano almeno qualche minuto di riflessione per pianificare il proprio futuro al meglio e far sì che i propri desideri possano diventare realtà.

Alla luce della durata sempre maggiore di questo importante periodo della propria vita, pensare alla propria pensione è dunque un dovere verso noi stessi. Allo stesso tempo essere consapevoli della propria situazione previdenziale è anche una necessità dovuta ai cambiamenti portati dalle Riforme degli ultimi 20 anni: se una volta l’età di pensionamento e la pensione si potevano calcolare, oggi si possono solo stimare. Vediamo perché.

- L’età della pensione aumenta all’aumentare della speranza di vita: la legge prevede degli adeguamenti automatici, sia rispetto al requisito di età (per la pensione di vecchiaia) che quello sull’anzianità contributiva (per la pensione anticipata). Ecco perché è necessario monitorare nel tempo quello che accade: la data di pensionamento potrà cambiare.

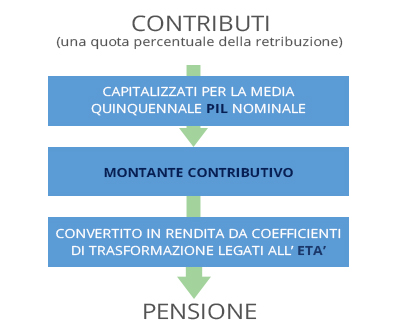

- L’ammontare della pensione, nell’attuale sistema di calcolo contributivo, è legato a tre elementi (mostrati qui sotto in figura): i contributi, l’andamento del PIL e la speranza di vita.

I contributi che versiamo (che andranno a comporre la nostra pensione futura), sono infatti rivalutati annualmente in base all’andamento dell’economia italiana (il PIL); in base a questo, potranno crescere più o meno e andando a formare il nostro montante contributivo ( capitale finale); questo capitale verrà poi trasformato in pensione in base al numero di anni che Istat ipotizza passeremo in pensione (speranza di vita).

Tutte queste variabili potranno variare l’ammontare del tuo assegno pensionistico che pertanto devi monitorare nel tempo.

Quanto sopra, quindi, evidenzia la difficoltà nel determinare con certezza la propria data di pensionamento e l’ammontare della pensione stessa. In questo scenario, pertanto, è primario tenere costantemente sotto controllo la propria condizione previdenziale e avere una situazione sempre aggiornata. Ecco perché è necessario verificare periodicamente la propria situazione previdenziale: il modo migliore per arrivare preparati alla pensione, in uno scenario che cambia così in fretta, è iniziare a pensarci adesso, non quando si è vicini alla pensione!

Link utili

- Se vuoi maggiori informazioni sull’allungamento della speranza di vita, puoi consultare la sezione del sito ISTAT dedicata alla demografia istat.it

Come leggere le stime INPS de “La Mia Pensione”?

Link utili

- Se vuoi maggiori informazioni sulla busta arancione dell'INPS, puoi andare direttamente sul sito dell'Istituto Nazionale di Previdenza. Nella sezione dedicata a La Mia Pensione puoi trovare video e risorse di approfondimento inps.it

Una volta preso visione delle informazioni, è opportuno porsi alcune domande: la previsione della pensione fornita dall’Inps è definitiva o provvisoria? Le ipotesi usate per il calcolo sono prudenziali o ottimistiche? Per rispondere, e capire quanto siano affidabili gli scenari futuri presentati, è necessario approfondire le ipotesi e le assunzioni INPS relativamente a quanto visto in precedenza.

Iniziamo dalla data di pensionamento. “La Mia Pensione INPS” usa, per stimare gli incrementi dei requisiti pensionistici, l’aumento della speranza di vita previsto da ISTAT secondo il cosiddetto “scenario centrale”. Tale scenario in realtà è solo uno dei possibili come base di partenza, in quanto per sapere quale sarà l’età effettiva di pensionamento bisognerà attendere gli incrementi effettivi della speranza di vita; la legge stabilisce che i prossimi adeguamenti (se effettivamente rispettate le variazioni nell’aspettativa di vita) saranno nel 2019, e poi nel 2021, con successivi adeguamenti biennali sempre secondo la stessa logica.

La tabella che segue mostra come ogni tre anni la speranza di vita (e dunque anche i requisiti per accedere alla pensione) possa avere una ipotesi di crescita media di 3,6 mesi nello scenario ISTAT denominato previsionale centrale; in realtà, sulla base dei dati effettivamente registrati negli ultimi 30 anni è molto più elevata (5,1 mesi); se si adotta uno scenario di crescita più prudenziale, invece, l’ipotesi di crescita media si riduce (2,4 mesi).

| Gli incrementi triennali | Crescita in mesi |

|---|---|

| media storica 1977 - 2015 | 5,1 |

| ISTAT previsione alto | 4,6 |

| ISTAT previsione centrale | 3,6 |

| ISTAT previsione basso | 2,4 |

fonte: ISTAT previsionali e storici

Per quanto riguarda invece la stima del valore della pensione, lo strumento INPS propone, sia nella versione cartacea che nella stima iniziale della versione web, un’elaborazione che si basa su altri parametri.

| Gli incrementi triennali | Crescita in mesi |

|---|---|

| Variabile che influisce sulla stima | Ipotesi adottata dall’INPS |

| La mia carriera da oggi al momento della pensione | Continua, senza interruzioni |

| La crescita annua del mio stipendio anno dopo anno | 1.5% |

| La crescita del PIL italiano | 1.5% |

Per rispondere alla domanda iniziale riguardo la qualità della stima, queste non sono né prudenziali né ottimistiche. E’ necessario però essere consapevoli che:

- ipotizzare una carriera continua da oggi fino ai 66 – 70 anni può sovrastimare la pensione che avremo; nell’attuale mercato del lavoro avere delle pause contributive è molto più frequente di un tempo (oltre il 30% dei lavoratori ha avuto discontinuità nella propria carriera, secondo il CENSIS)

- ipotizzare che lo stipendio cresca ogni anno dell’1,5% può significare sovrastimare la propria pensione perché parte dal presupposto che i contributi versati in futuro saranno maggiori di quelli di oggi. Può essere più prudenziale non considerare una crescita futura (0%) e poi aggiornare nel tempo la stima dell’assegno in funzione della carriera effettiva. Lo strumento web INPS consente di ipotizzare uno stipendio con una crescita tra lo 0% ed il 5% annuo. Particolare attenzione va dedicata alla simulazione di crescite ottimistiche ed elevate

- ipotizzare una crescita del PIL italiano all’1,5% comporta la stima di una pensione più alta rispetto a quella che si avrebbe con una crescita dell’1%. Le previsioni della Ragioneria Generale dello Stato per i prossimi anni vedono una crescita del PIL dell’1,5%, dopo che negli ultimi anni abbiamo avuto medie intorno allo 0%

Link utili

- Se vuoi maggiori informazioni sul mondo del lavoro e delle retribuzioni in Italia, puoi consultare l’apposita sezione presente sul sito dell’ISTAT istat.it

- Se vuoi approfondire l’andamento dell’economia italiana e degli altri Paesi europei, puoi consultare le pagine dell’istituto europeo di statistica Eurostat europa.eu

Come visto fino ad ora, la pensione può essere solo stimata. Ci sono quindi dei rischi in particolare che vanno considerati? Se si, quali? E soprattutto, ci sono dei modi per gestire questi rischi?

Abbiamo riassunto di seguito i principali fattori di rischio: attenzione, poiché i primi tre (contributivo, finanziario e demografico) influiscono direttamente sull’importo dell’assegno pensionistico che verrà percepito al termine dell’attività lavorativa.

| Rischio | Ha impatto su | In sintesi |

|---|---|---|

| 1. CONTRIBUTIVO | valore della prima pensione percepita al termine dell'attività lavorativa | minori sono i contributi versati, minore sarà la pensione |

| 2. FINANZIARIO | minore è e sarà il PIL italiano, minore sarà la pensione | |

| 3. DEMOGRAFICO | maggiore sarà la longevità, più tardi si andrà in pensione, minore sarà la pensione |

Pensare di integrare la propria pensione futura può essere visto come un modo per gestire i primi tre rischi: integrare oggi, per prevenire domani il possibile abbassamento della pensione dovuto a futura precarietà lavorativa o a stipendi non elevati, che comporteranno minori contributi versati (rischio contributivo).

Inoltre, si può integrare anche per compensare un futuro andamento dell’economia italiana meno brillante, che renderà inferiore la rivalutazione dei contributi versati (rischio finanziario).

Infine, si può infine integrare il proprio reddito pensionistico per compensare il progressivo allungamento della speranza di vita, che renderà più basse le pensioni e/o farà spostare in avanti il momento della pensione (rischio demografico).

| 4. RIVALUTAZIONE | valore della pensione da pensionato | la rivalutazione dell'assegno pensionistico può essere inferiore all'inflazione |

Il quarto rischio riguarda la rivalutazione. Una volta in pensione infatti non sempre la crescita annua delle pensioni INPS è al passo con l’inflazione. Spostare risorse verso il futuro può servire anche a gestire questo rischio.

| 5. SISTEMA PENSIONISTICO | mutazione delle regole pensionistiche e del quadro normativomutazione delle regole pensionistiche e del quadro normativo | Il rischio di ulteriori riforme |

| il rischio di mutazioni dei sistemi di welfare | ||

| 6. RITIRO |

Il quinto rischio riflette la possibilità che le normative mutino ancora o che addirittura siano i sistemi di welfare a modificarsi, riducendo sempre più le risorse a disposizione per la collettività e restituendo ai cittadini l'onere di farsi carico della gestione dei rischi. Spostare risorse verso il futuro si rende necessario quando le possibili prossime riforme sembrano ridurre sempre più il supporto che gli Stati possono dare ai propri cittadini.

Pensare al proprio futuro pensionistico, valutando se e come spostare risorse economiche dall’oggi al domani, assume ancora più significato alla luce di questi rischi.

Link utili

- Se desideri una panoramica di come si sta trasformando il nostro Paese, puoi consultare la sezione dell’ISTAT dedicata a raccontare i grandi cambiamenti noi-italia.istat.it

Quali sono i modi per prendersi cura di se stessi, migliorando il proprio futuro pensionistico? Quali sono i benefici? Che cosa può fare, concretamente un lavoratore?

La pensione pubblica che ci darà l’INPS è vitalizia: ci viene infatti erogata per tutta la vita. Occuparsi di se stessi all’epoca della pensione significa in primo luogo creare delle altre risorse vitalizie: i capitali che possiamo aver accumulato infatti, hanno la caratteristica di esporci al rischio di “sopravvivere al nostro denaro”; uno scenario tutt’altro che improbabile nell’attuale costante crescita della speranza di vita.

Gli strumenti in grado di supportarci più diffusi e incentivati dallo Stato sono quelli disciplinati dalla COVIP, la Commissione di Vigilanza sui Fondi Pensione: fondi negoziali, fondi aperti e PIP (Piani Individuali Pensionistici).

Questi strumenti consentono di creare una rendita vitalizia, ad integrazione di quella pubblica, attraverso tre fasi: versamenti, rivalutazione dei versamenti e trasformazione in rendita vitalizia di quanto versato.

Gli alleati sui quali contare sono almeno sette, come riportato in tabella.

| Gli alleati per integrare la pensione pubblica | In che modo possono aiutarti |

|---|---|

| 1. Le forme di previdenza integrativa | Offrono una rendita vitalizia che ti protegge dal rischio di vivere più a lungo del denaro che hai accumulato nel corso della tua vita |

| 2. Il tempo | Prima si inizia a versare in una forma di previdenza integrativa, meglio è! Più si aspetta, maggiore sarà il versamento da fare, a parità di obiettivo di integrazione. E se si fosse iniziato un anno fa, il versamento sarebbe stato ancora inferiore. |

| 3. I rendimenti | Le forme previdenziali possono garantire dei rendimenti minimi e/o delle rivalutazioni legate all'andamento di forme di investimento. Prima si inizia a versare, maggiori saranno i benefici. |

| 4. Il beneficio fiscale sui versamenti | I versamenti volontari possono essere dedotti dal proprio reddito fino ad un limite di 5.164€ annui. Ciò significa che una parte di quanto versato (tra il 23% ed il 43% a seconda della fascia di reddito) viene restituita dallo Stato in forma di minori tasse. |

| 5. Il beneficio fiscale sulle rendite | Quando si sarà in pensione, la rendita integrativa verrà tassata dal 15% al 9% invece che con la normale aliquota IRPEF. Maggiore è il periodo di iscrizione, minore sarà l'aliquota. Anche in questo caso, prima si inizia un piano integrativo, meglio è. |

| 6. Il TFR | Per i lavoratori dipendenti, il TFR è un modo per alimentare la propria rendita integrativa senza doversi privare nell'immediato di risorse. La fiscalità ed i rendimenti sono a favore, soprattutto nel lungo periodo, delle forme di previdenza integrativa rispetto al TFR mantenuto in azienda. |

| 7. Il contributo datoriale | Ancora per i dipendenti, qualora la propria azienda abbia specifici accordi, per ogni euro versato dal lavoratore, anche il datore di lavoro dovrà versare la stessa somma. Un modo per integrare con maggiore facilità la propria pensione. |

Come avrai notato, uno degli elementi comuni ai sette alleati è il tempo: prima si inizia a pensare al proprio futuro pensionistico, meglio è.

Speriamo di averti aiutato ad approfondire i temi legati alla Busta Arancione.

Se desideri maggiori informazioni, non esitare a venire a trovare uno dei nostri Specialisti all’interno dell’Ufficio Postale.

Link utili

- Se desideri approfondire il mondo della previdenza complementare, puoi andare sul sito dell'Autorità di Controllo, la COVIP covip.it

Bacheca

Bacheca